Ervaar zelf het verschil!

04 mei 2024

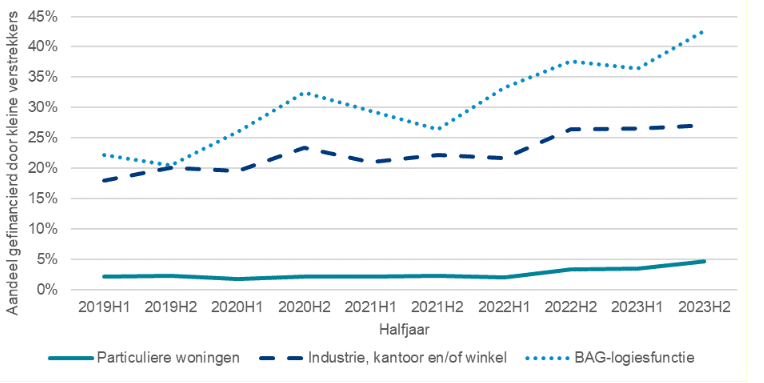

Het aandeel hypotheken van kleine geldverstrekkers steeg in het tweede halfjaar van 2023. Ze financierden weinig reguliere woningen (2,5%) maar des te meer vakantiewoningen.

In dit artikel:

– Kleine geldverstrekkers financierden ruim 40% van alle met hypotheek verkochte vakantiewoningen;

– hypotheekrente blijft voorlopig stabiel;

– hypotheekschuldquote op laagste niveau sinds 2022.

De waarschijnlijke oorzaak van de groei van financiering via kleine geldverstrekkers is dat kopers na het stijgen van de hypotheekrente steeds meer naar alternatieve financiers zochten, in plaats van de traditionele banken en verzekeraars. Dat meldt het Kadaster in de nieuwste Halfjaarbericht Hypotheekmarkt van het tweede halfjaar 2023.

Onder kleine geldverstrekkers worden particulieren verstaan (natuurlijke personen) en bedrijven (niet-natuurlijke personen) die maximaal vijf andere, nog lopende hypotheken hebben verstrekt. In de tweede helft van 2023 financierden ze ruim 40% van alle met een hypotheek verkochte vakantiewoningen. Daarnaast worden relatief vaak winkels en kantoren door kleine verstrekkers gefinancierd.

Tekst loopt door onder de afbeelding

Naast de opkomst van de kleine geldverstrekker valt in het halfjaarbericht de forse stijging van het aantal afgesloten hypotheken op. In de tweede helft van 2023 werden er 14% meer hypotheken afgesloten dan het halfjaar ervoor.

Eerder merkte HDN al de aantrekkende hypotheekmarkt op. De stabiliserende hypotheekrente speelde daarbij een belangrijke rol.

Voor de aankoop van een woning werden er 16% meer hypotheken afgesloten dan een halfjaar eerder. Dit was de grootste stijging sinds 2020. Het aantal over- en bijsluitingen bleef laag. De totale hypotheeksom (alle hypotheekbedragen bij elkaar opgeteld) lag 21% hoger dan in het 1e halfjaar van 2023.

Verder werd er relatief meer geld geleend voor de aankoop van goedkopere woningen tot de grens van de Nationale Hypotheekgarantie (€ 405.000 in 2023) dan voor duurdere woningen. De geldlening als percentage van de koopsom (loan-to-value) van woningen tot de NHG-grens nam toe tot 89,2%.

Bij duurdere woningen nam de loan-to-value juist af tot 81,2%. De loan-to-value voor alle hypotheken samen was gemiddeld 86,8%. Dat is zo goed als hetzelfde als in het eerste halfjaar van 2023.

De loan-to-value van doorstromersleningen nam af van 81,2% in de eerste jaarhelft tot 79,6% in de tweede jaarhelft. De loan-to-value van andere typen kopers bleef ongeveer gelijk.

De hypotheekrente blijft voorlopig stabiel, verwacht Van Bruggen Adviesgroep. Slechts een op de vijf geldverstrekkers voerde afgelopen week een wijziging door in de rentes. Het ging vaak om een wijziging voor een beperkt aantal rentevaste periodes. Per saldo was er sprake van een heel lichte daling van de gemiddelde hypotheekrentes.

Van Bruggen Adviesgroep verwacht dat dit rustige beeld aanhoudt, zolang er geen belangrijk economisch of politiek nieuws is dat de renteontwikkeling op de financiële markten verstoort.

Het Financieele Dagblad meldt dat de Nederlandse hypotheekschuldquote het laagste punt in de afgelopen 20 jaar heeft bereikt: onder de 80%, volgens het CBS. De schuldquote is het totaal van de woninghypotheekschulden die Nederlandse huishoudens hebben uitstaan als percentage van het bruto binnenlands product.

De Nederlandsche Bank en het Internationale Monetaire Fonds waarschuwen al jaren dat een hoge hypotheekschuld een risico voor de economie kan zijn. Doordat sinds de kredietcrisis de economie harder groeide dan de totale hypotheeksom, nam de laatste in relatieve zin af. De – tijdelijk – dalende huizenprijzen en stijgende rente deden de rest.

Bron: Vastgoedactueel - Kadaster