Ervaar zelf het verschil!

08 februari 2024

De gemiddelde hypotheekbedragen voor starters en doorstromers bedroegen respectievelijk € 323.000 en € 342.000. Hoogste én laagste hypotheken werden vorig jaar aangevraagd in Noord-Holland. En adviseurs zijn ontevreden over de midoffice van geldverstrekkers.

In dit artikel:

Hypotheekketen De Hypotheekshop stelde op basis van HDN-cijfers een overzicht van de meest opvallende ontwikkelingen uit 2023 samen. Zo blijkt dat huizenkopers in Laren, zowel starters als doorstromers, vorig jaar gemiddeld de hoogste hypotheek hebben aangevraagd om hun woning te financieren: respectievelijk € 391.000 en € 408.000.

In het eveneens Noord-Hollandse Bloemendaal hebben huiseigenaren hun hypotheek gemiddeld het meest verhoogd, via een tweede hypotheek of een onderhandse verhoging buiten de notaris om. Opvallend zijn ook de hoge hypotheken voor starters in de buurgemeenten van Amsterdam. Hier wonen veel expats, die op de woningmarkt als starter worden gezien.

De laagste hypotheekaanvragen kwamen vorig jaar van inwoners uit Den Helder (ook Noord-Holland) en Harlingen (Friesland). Ook in Limburg en Zeeland werden gemiddeld ‘lage’ bedragen geleend. Opmerkelijk detail is dat de gemiddelde verhoging in Bloemendaal slechts € 700 verschilde van de gemiddelde startershypotheek in Den Helder.

In de meeste gemeenten heeft een doorstromer over het algemeen een hogere gemiddelde hypotheek dan een starter, maar in ongeveer 1 op de 4 gemeenten (27%) is dat andersom. Dit fenomeen doet zich voornamelijk voor in kleinere gemeenten (met minder dan 50.000 inwoners). Het is mogelijk dat de druk op de lokale woningmarkt daar ook toeneemt, nu starters in een steeds grotere straal op zoek zijn.

Bepaalde gemeenten zijn bovendien aantrekkelijker voor starters dan voor doorstromers. Zoals Purmerend, Nieuwegein en Lelystad. (Zie tabel.) Vaak gaat het hier om voormalige groeikernen met Vinex-wijken, waar het prijsniveau doorgaans lager ligt dan in de meest populaire gemeenten.

Tekst loopt door onder de afbeelding

Naarmate de verkoopprijs stijgt, neemt de hypotheek over het algemeen relatief af. Bij gemiddelde verkoopprijzen van meer dan € 500.000 is de hypotheek vaak minder dan 70% van dat bedrag. Dit impliceert dat er doorgaans relatief meer eigen geld wordt ingezet. Voor woningen met een verkoopprijs onder de € 400.000 is de gemiddelde hypotheek vaak meer dan 80% of zelfs 90%.

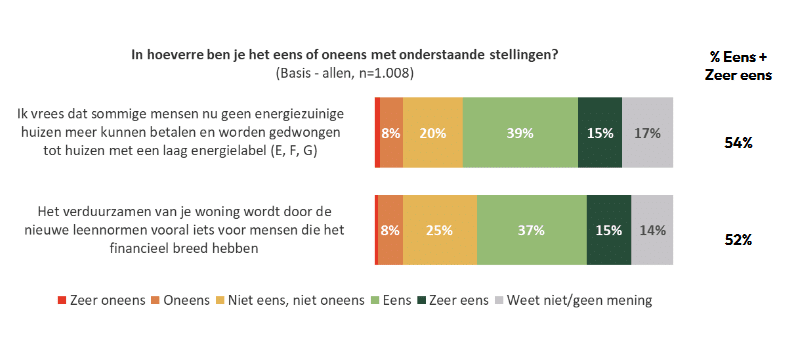

Met de nieuwe leennormen zijn huizen met een slecht energielabel aantrekkelijker geworden. Consumenten verwachten echter dat hierdoor de tweedeling op de woningmarkt toeneemt, blijkt uit onderzoek van Motivaction voor A.S.R.

Bedoeling van de nieuwe leennormen is gelegenheid bieden om meer te lenen voor verduurzamingsmaatregelen. Zo kunnen eigenaren hun energierekening verlagen, hun energielabel verbeteren en hun woning in waarde zien stijgen.

Maar meer dan de helft van de 1.000 respondenten in het onderzoek (huiseigenaren en huurders in de vrije sector) denkt dat huizen met goede labels hierdoor nog duurder worden, terwijl slecht geïsoleerde woningen in waarde zullen dalen. Terwijl de gas- en stroomrekening steeds hoger wordt. “Mensen met een smalle beurs hebben dan het nakijken”, schrijft een deelnemer aan het onderzoek.

Tekst loopt door onder de afbeelding

De respondenten zijn bovendien enorm terughoudend om zich in de schulden te steken voor verduurzaming. Onder de mensen die maatregelen hebben genomen, hebben twee op de drie daarvoor eigen geld gebruikt. Slechts 6% heeft de hypotheek ingezet en ook 6% heeft het geld elders geleend.

Daarnaast vindt 46% dat verduurzaming te veel geld kost, 16% vraagt zich af of het rendement de investering waard is en 11% twijfelt over het nut. Een op de tien ten slotte vindt zichzelf niet handig genoeg of ziet op tegen het gedoe.

Ondanks dit pessimisme is sinds het ingaan van de nieuwe leennormen de bereidheid om geld te lenen voor verduurzaming wel verdubbeld (12 naar 25%). Een kwart van de mensen wordt door de nieuwe maatregelen dus gestimuleerd om hun (toekomstige) woning te verduurzamen. Daar staat een kwart tegenover dat denkt dat de nieuwe leennormen het kopen van een andere woning juist in de weg staan.

De tevredenheid onder hypotheekadviseurs over de afwikkeling van hypotheekdossiers is afgenomen in 2023. Klachten variëren van lange doorlooptijden, te kritische en twijfelachtige acceptanten, het opvragen van overmatig veel aanvullende documenten, tot gebrekkige terugkoppeling en het niet nakomen van beloften.

Technische problemen en systeemkwesties, onduidelijke eisen en een gebrek aan kennis van het eigen acceptatiekader dragen verder bij aan de lijst van grieven. Vooral wanneer het bestaande klanten van de geldverstrekker betreft, is het onbegrip des te groter.

Tekst loopt door onder de afbeelding

Deze bevindingen zijn afkomstig uit de meest recente kwartaalmeting (vierde kwartaal 2023) van de tevredenheid over geldverstrekkers, gebaseerd op feedback van adviseurs en binnendienstmedewerkers die werkzaam zijn bij franchiseorganisatie Ingage Franchise, waar De Hypotheekshop, Huis & Hypotheek en Hypokeur onder vallen.

Ingage Franchise ziet de oorzaak van de klachten vooral in de groeiende invloed van wet- en regelgeving, met name op het gebied van CDD/witwascontroles en strengere eisen aan explains/maatwerk. Deze ontwikkelingen hebben bij acceptanten veel onzekerheid teweeggebracht.

Daarnaast ziet Ingage een toename van complexere aanvragen, met name in verband met echtscheidingen. Mogelijk dat bepaalde geldverstrekkers hun capaciteit ook wat meer hebben afgeschaald door de kanteling van de markt vorig jaar.

Adviseurs waarderen doorgaans snelheid, meedenken, flexibiliteit en duidelijke communicatie bij aanbieders. Het zijn juist deze aspecten waar steeds meer ontevredenheid over wordt geuit. Veel adviseurs geven verder aan dat er behoefte is aan duidelijke richtlijnen vanuit geldverstrekkers. Bijvoorbeeld over wat er specifiek wordt verwacht als het gaat om de ‘herkomst eigen middelen’, zoals een bankafschrift, de IB-aangifte van het vorige jaar, of de nota van afrekening van de verkoop van de vorige woning. Duidelijkheid hierover zou veel tijd besparen.

Ingage Franchise benadrukt dat de trend van ontevredenheid níet van toepassing is op Triodos Bank, ING, Lloyds Bank, Obvion, Munt Hypotheken, A.S.R., ABN Amro Bank, Allianz en NIBC.

Bron: VastgoedActueel - Hypotheekshop